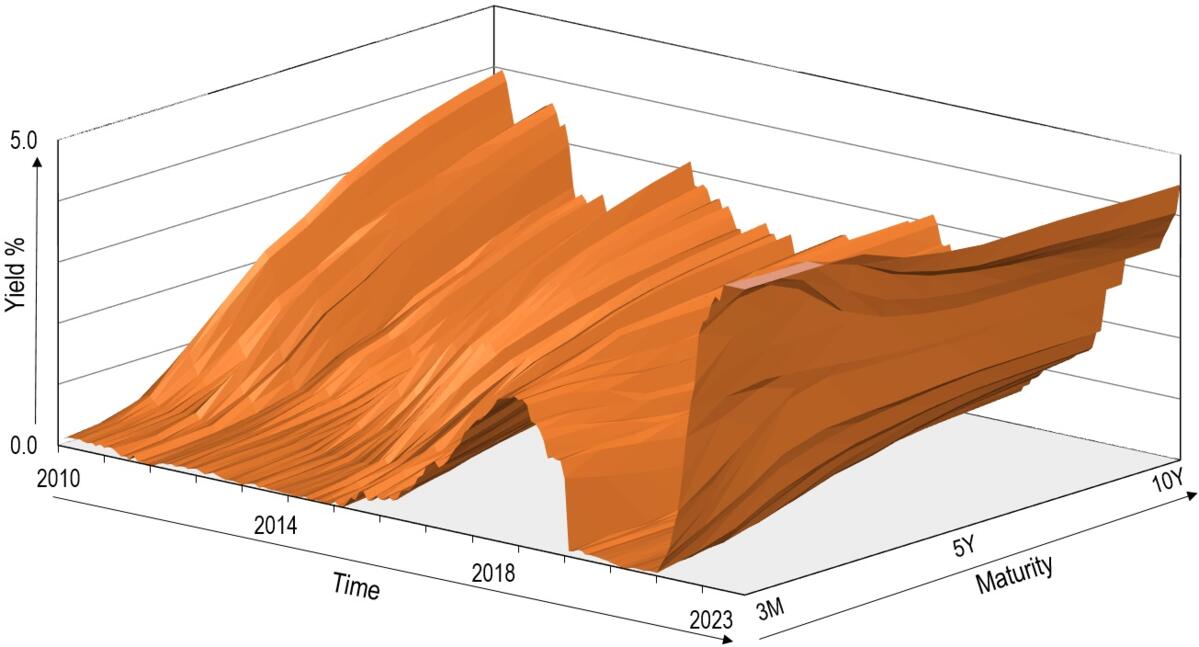

Der schnelle und steile Anstieg der Zinssätze in den fortgeschrittenen Volkswirtschaften in den letzten zwei Jahren hat Anleger und Ökonomen überrascht und uns daran erinnert, dass wir bei der Analyse der Renditekurven mit Bescheidenheit vorgehen müssen. Abbildung 1 zeigt die US-Renditekurven seit 2010 mit dem auffälligen "Flutwellen"-Profil der Zinssätze über alle Laufzeiten, von den kurzfristigen Zinssätzen bis hin zum 10-Jahres-Zinssatz, beginnend im Jahr 2022. Die Renditekurven anderer G10-Länder folgen ähnlichen Mustern, mit Ausnahme von Japan, da die BoJ ihren kurzfristigen Leitzins unverändert im negativen Bereich hält.

Chart 1: US-Renditekurven von Januar 2010 bis Oktober 2023.

Quelle: Bloomberg, MBaer's representation.

Viele tiefgreifende wirtschaftliche Kräfte haben die Zinssätze seit 2022 in die Höhe getrieben, und es ist eher die Frage, welches Gewicht man den einzelnen Faktoren beimessen sollte. Zunächst einmal ist der Kampf der Zentralbanken gegen die Inflation offensichtlich der Faktor hinter dem steilen Anstieg der kurzfristigen Zinsen und einer der Faktoren hinter dem Anstieg der langfristigen Renditen.

Dynamik der kurzfristigen Zinssätze...

Im Jahr 2023 wird der US-Leitzins 5,5 % erreichen, nachdem er von 2010 bis 2021 im Durchschnitt nur 0,5 % betragen hat (siehe Abbildung 1). Entgegen dem Marktkonsens und den Projektionen der Fed im Jahr 2022 prognostizierten wir richtig, dass die Fed die Zinssätze auf bis zu 6 % anheben würde, da wir argumentierten, dass die Fed aggressiv handeln müsse, um die Inflation zu senken und ihre Politik-, Prognose- und Kommunikationsfehler auszugleichen. Auch in Bezug auf den Zinserhöhungszyklus der EZB haben wir Recht behalten, da wir davon ausgingen, dass der Referenzzinssatz der EZB bis Ende 2023 4 % erreichen würde. Wir gehen nun davon aus, dass der Zinserhöhungszyklus für die grossen Zentralbanken, mit Ausnahme der BoE, nahezu abgeschlossen ist.

Jetzt kommt der schwierige Teil: die Einschätzung, wo das Gleichgewichtsniveau der Zinssätze, r*, in den nächsten zehn Jahren liegen wird. Die Schätzungen der Fed für den nominalen r* liegen bei etwa 3 % und damit in der Nähe des FOMC-Dotplots von 2,5 %, und die Märkte preisen derzeit einen höheren r* ein.

Unser Prognoseinstrumentarium für die Renditekurven der G10-Staaten umfasst ein Makrorenditemodell, das die Zinssätze mit dem BIP-Wachstum und der Inflation kombiniert (siehe Anhang 1). Für die USA werden die Prognosen unserer Modelle, der jüngste FOMC-Dotplot, die r*-Schätzungen, die aktuellen Marktpreise und die Einschätzungen der Ökonomen

Wir gehen davon aus, dass sich die kurzfristigen US-Zinsen in den nächsten zehn Jahren zwischen 3,0 % und 5,0 % bewegen werden. Das Zeitalter des freien Geldes ist vorbei, unabhängig davon, wann die grossen Zentralbanken ihre Zinserhöhungen beenden und ob oder wie schnell die kurzfristigen Zinsen fallen werden. Diese Kraft wird die Flutwelle der Zinsen noch länger hochhalten.

...und die Triebkräfte der langfristigen Anleiherenditen

Es ist sinnvoll, die langfristigen Renditen als eine Kombination aus den erwarteten kurzfristigen Realzinsen, der erwarteten Inflation und einer Laufzeitprämie zu betrachten, die die Belohnung der Anleger für das Tragen des Zinsrisikos darstellt. Im Wesentlichen lassen sich die langfristigen Anleiherenditen in zwei Teile zerlegen: das von den Anlegern erwartete Zinsniveau und die erforderliche Laufzeitprämie. Entscheidend ist, dass beide Komponenten zeitlich variieren und nicht beobachtbar sind, so dass zwischen Anlegern, Zentralbankern und Wissenschaftlern nur wenig Einigkeit über den jeweiligen Umfang und die Auswirkungen der einzelnen Komponenten auf das Niveau und die Dynamik der langfristigen Renditen besteht. Die folgenden Fakten zur Laufzeitprämie sind aus der laufenden Debatte hervorgegangen. Die von der Fed geschätzte US-Laufzeitprämie ist seit den 90er Jahren bis Mitte 2020 rückläufig und sogar negativ, was darauf hindeutet, dass ein grosser Teil des Rückgangs der US-Langfristrenditen im selben Zeitraum auf den Rückgang der Laufzeitprämie zurückzuführen ist.

Die säkularen Kräfte, die den Rückgang der Laufzeitprämie vorantreiben, sind die niedrige Inflationsrisikoprämie und die Safe-Haven-Eigenschaften von Staatsanleihen, da die Korrelation zwischen Aktien und Anleihen zu Beginn des Jahrhunderts negativ wurde. In jüngerer Zeit drückten die quantitative Lockerung (QE) der Fed und die Forward-Guidance-Politik nach der grossen Finanzkrise (GFC) die Renditen von Staatsanleihen nach unten und verringerten die Unsicherheit über die voraussichtliche Entwicklung der Kurzfristzinsen, was die Laufzeitprämie weiter drückte.

Der Abwärtstrend der Laufzeitprämie kam in der zweiten Hälfte des Jahres 2020 zum Stillstand und die Laufzeitprämie begann seitdem zu steigen, wobei sie sich im Mai dieses Jahres abrupt beschleunigte. Anfang letzten Jahres haben wir die plötzliche Dekompression der Laufzeitprämie von ihren Tiefstständen richtig vorausgesehen, da wir einen starken Anstieg der Inflationsprämie, eine Zunahme der Volatilität der erwarteten Inflation und den aggressiven Zinserhöhungszyklus und die quantitative Straffung (QT) der Fed erwarteten. Aus diesem Grund haben wir Anleihen in unseren Mandaten bis vor kurzem stark untergewichtet. Da die Fed und andere wichtige Zentralbanken die seit der Finanzkrise angehäuften überdimensionierten Bilanzen weiter abbauen und das US-Haushaltsdefizit in diesem Jahr deutlich höher ausfallen dürfte als im letzten Jahr, dürfte die Laufzeitprämie wieder auf ihren langfristigen Durchschnitt von etwa 1,5 % zurückgehen.

Wenn man unser langfristiges Szenario für die US-Zinsen zwischen 3,0 % und 5,0 % und eine Laufzeitprämie von über 1,0 % zusammennimmt, erwarten wir, dass sich die langfristigen Zinssätze lange Zeit zwischen 4 % und 6 % bewegen werden. Die Prognosen unseres Modells (siehe Anhang 1) stimmen mit diesem Szenario überein. Daraus folgt, dass die Kapitalkosten dauerhaft höher sein werden als im letzten Jahrzehnt. Die grosse Zinserhöhungswelle ist kein Zuckerschlecken.

Francesco Mandalà, PhD, Chief Investment Officer